.png)

หลังจากที่เราได้ทำความรู้จักการลงทุนในกองทุนรวมกันมาแล้ว 3 ตอน ไม่ว่าจะเป็นเทคนิคการสังเกตเมื่อถูกชักชวนลงทุนในกองทุนรวมเพื่อไม่ให้ถูกหลอก จุดเด่นของกองทุนรวมที่เข้าถึงง่ายด้วยเงินลงทุนเริ่มต้นเพียง 1 บาท รวมทั้งเจาะลึกกองทุนรวมประเภทต่าง ๆ ที่ทำให้เราแยกแยะความแตกต่างได้

บทความตอนที่ 4 นี้ ก็มาถึงเรื่องราวที่หลายคนอยากรู้ เพราะเริ่มสนใจลงทุนในกองทุนรวม แต่เลือกไม่ถูกว่าจะลง (ทุน) กองไหนดี ประมาณว่า เดินเข้ามาถึงประตูสู่การลงทุน แต่ยังยืนงงในดงกองทุนรวมนับพันกองอยู่

คีย์เวิร์ดของคำตอบนี้ คือ “รู้จักตัวเอง” ที่จะช่วยให้ทุกคนสามารถค้นหากองทุนที่ใช่ เพราะคนแต่ละคนล้วนมีมุมมอง แนวคิด การใช้ชีวิต ความจำเป็น และความสนใจ ที่แตกต่างกัน ฉะนั้น การตัดสินใจเลือกลงทุนในกองทุนรวม จึงต้องรู้จักตัวเองใน 2 เรื่อง คือ เป้าหมายการเงินคืออะไร และยอมรับความเสี่ยงได้มากน้อยแค่ไหน

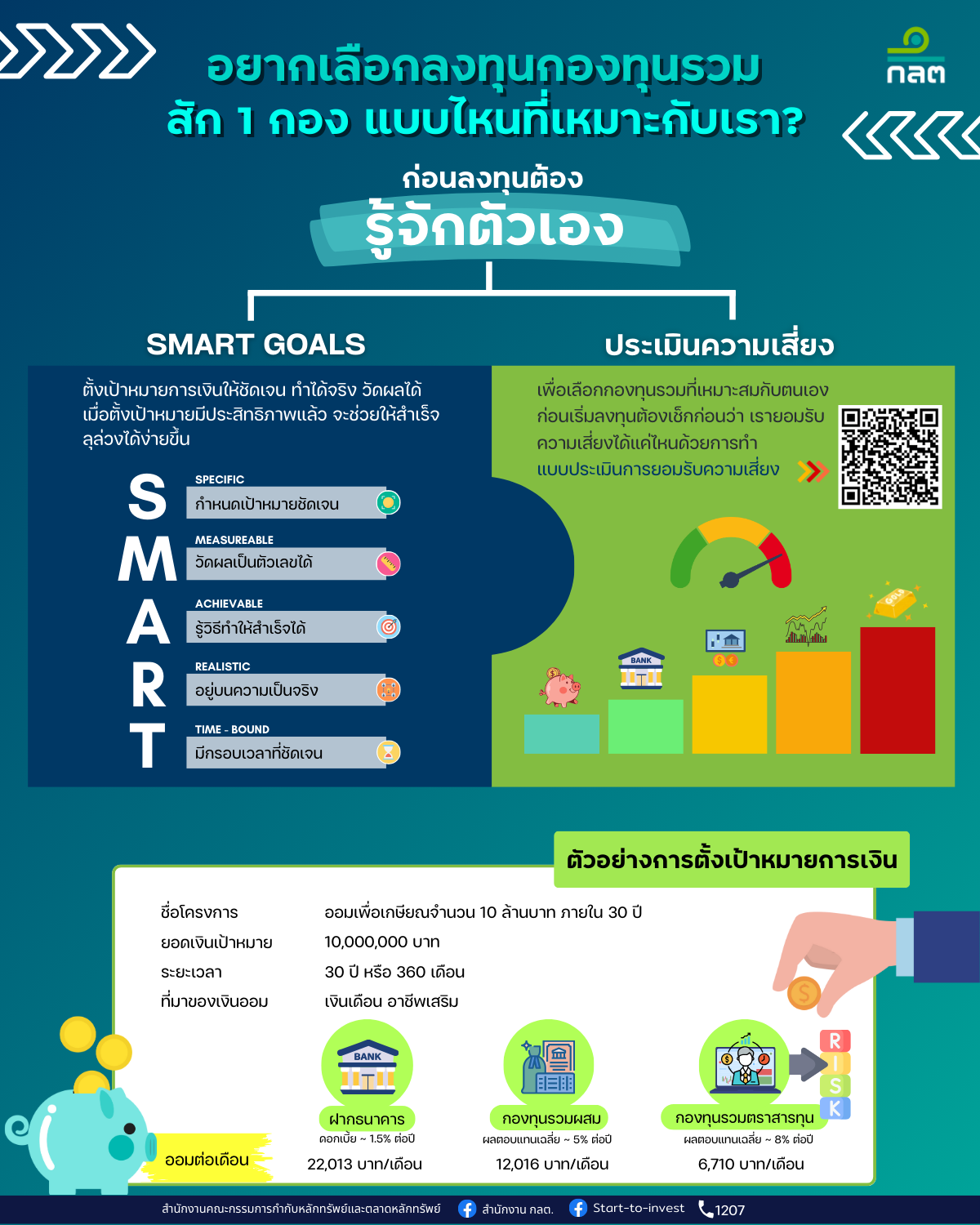

ตั้งเป้าหมายการเงินให้ปังด้วยหลัก SMART

เป้าหมายการเงิน ไม่ได้มีประโยชน์เฉพาะการเลือกกองทุนรวมเท่านั้น แต่เป็นส่วนสำคัญของการวางแผนการเงินในชีวิตเลยทีเดียว เพราะการมีเป้าหมายการเงินที่ชัดเจน จะเพิ่มโอกาสช่วยให้เราวางแผนการเงินได้สำเร็จมากขึ้น ซึ่งเราจะเห็นภาพว่า เราต้องการเงินเพื่ออะไร จำนวนเท่าใด เป้าหมายระยะสั้น กลาง หรือยาว โดยแต่ละเป้าหมายจะรับความเสี่ยงได้ไม่เท่ากัน ซึ่งเราเริ่มต้นตั้งเป้าหมายการเงินที่ดีได้ด้วยหลัก SMART ที่ประกอบด้วย

S : Specific ชัดเจน โดยเป้าหมายควรจะระบุได้ชัดเจนและเข้าใจได้

M : Measurable วัดผลได้ ด้วยการกำหนดเป็นจำนวนเงินที่ชัดเจน

A : Achievable รู้วิธีที่ทำให้เป้าหมายสำเร็จได้

R : Realistic อยู่บนความเป็นจริง สมเหตุสมผล

T : Time - bound มีกรอบเวลาชัดเจน ว่าเป้าหมายนั้นกำหนดระยะเวลาเมื่อใด

ตัวอย่างการตั้งเป้าหมาย SMART เช่น

(S) ฉันจะออมเพื่อเกษียณ

(M) เป็นเงิน 10 ล้านบาท

(A) ฝากธนาคาร ดอกเบี้ย 1.5% ต่อปี = 22,013 บาท/เดือน หรือลงทุนกองทุนรวมผสม ผลตอบแทนเฉลี่ย 5% = 12,016 บาท/เดือน หรือลงทุนกองทุนรวมตราสารทุน ผลตอบแทนเฉลี่ย 8% = 6,710 บาท/เดือน

(R) แบ่งเงินออมมาจากเงินเดือนและอาชีพเสริม

(T) ภายในเวลา 30 ปี หรือ 360 เดือน

ทั้งนี้ จะเห็นได้ว่า ในส่วนของ (A) หรือวิธีการที่จะทำให้เป้าหมายสำเร็จ มีได้หลากหลายวิธี ขึ้นอยู่กับการยอมรับความเสี่ยง ซึ่งหากรับความเสี่ยงได้สูง ด้วยระยะเวลายาวถึง 30 ปี อาจนำเงินไปลงทุนในกองทุนรวมตราสารทุนหรือกองทุนรวมหุ้น ที่ให้ผลตอบแทนเฉลี่ย 8% ต่อปี จะลดการออมต่อเดือนเหลือ 6,710 บาท หรือ 1 ใน 3 เมื่อเทียบกับการฝากธนาคาร ดอกเบี้ย 1.5% ต่อปี และถ้าออมมากขึ้นก็มีโอกาสถึงเป้าหมายเร็วขึ้นอีกด้วย

รู้การยอมรับความเสี่ยงตัวเองนั้นสำคัญยิ่งยวด

นอกจากการกำหนดเป้าหมายการเงินที่ชัดเจนตามหลัก SMART จะช่วยเราเลือกกองทุนที่เหมาะกับเราได้ ยังมีอีกเรื่องที่สำคัญและต้องนำมาดูประกอบด้วยเสมอ คือ การยอมรับความเสี่ยงของแต่ละคน เพราะแต่ละคนยอมรับความเสี่ยงได้ไม่เท่ากัน แม้จะอายุเท่ากันหรือมาจากครอบครัวเดียวกันก็ตาม หากคนที่รับความเสี่ยงได้ต่ำไปลงทุนในสินทรัพย์ที่มีความเสี่ยงสูง เมื่อราคาสินทรัพย์ลดลง อาจรับการสูญเสียเงินไม่ไหวและเกิดการวิตกกังวล ต่างจากคนที่รับความเสี่ยงได้สูงที่สามารถรับไหวเมื่อราคาสินทรัพย์ลดลง เพราะเป็นความเสี่ยงที่ตัวเองพึงพอใจและรับได้

ดังนั้น ก่อนเริ่มลงทุนต้องเช็กก่อนว่า เรายอมรับความเสี่ยงได้แค่ไหนจาก

การทำแบบประเมินความเสี่ยง (suitability test) เพื่อช่วยให้เราสามารถเลือกกองทุนรวมที่เหมาะสมกับเราได้ ซึ่งการประเมินความเสี่ยง จะพิจารณาจากการยอมรับความเสี่ยงของผู้ลงทุน (Risk Profile) ใน 2 มิติ ได้แก่

- ความสามารถในการรับความเสี่ยง (Ability to take risk) ประเมินจากปัจจัยที่สะท้อนความสามารถในการยอมรับความเสี่ยง เช่น อายุ ระยะเวลาลงทุน ภาระค่าใช้จ่ายและหนี้สิน ประสบการณ์ลงทุน เป็นต้น

- ความเต็มใจในการรับความเสี่ยง (Willingness to take risk) ประเมินจากปัจจัยที่สะท้อนความเต็มใจในการรับความเสี่ยง ได้แก่ ทัศนคติเกี่ยวกับการรับความเสี่ยง เช่น สามารถรับผลขาดทุนได้มากน้อยเท่าไหร่ รวมถึงความอดทนต่อความผันผวนหรือการขาดทุน เป็นต้น

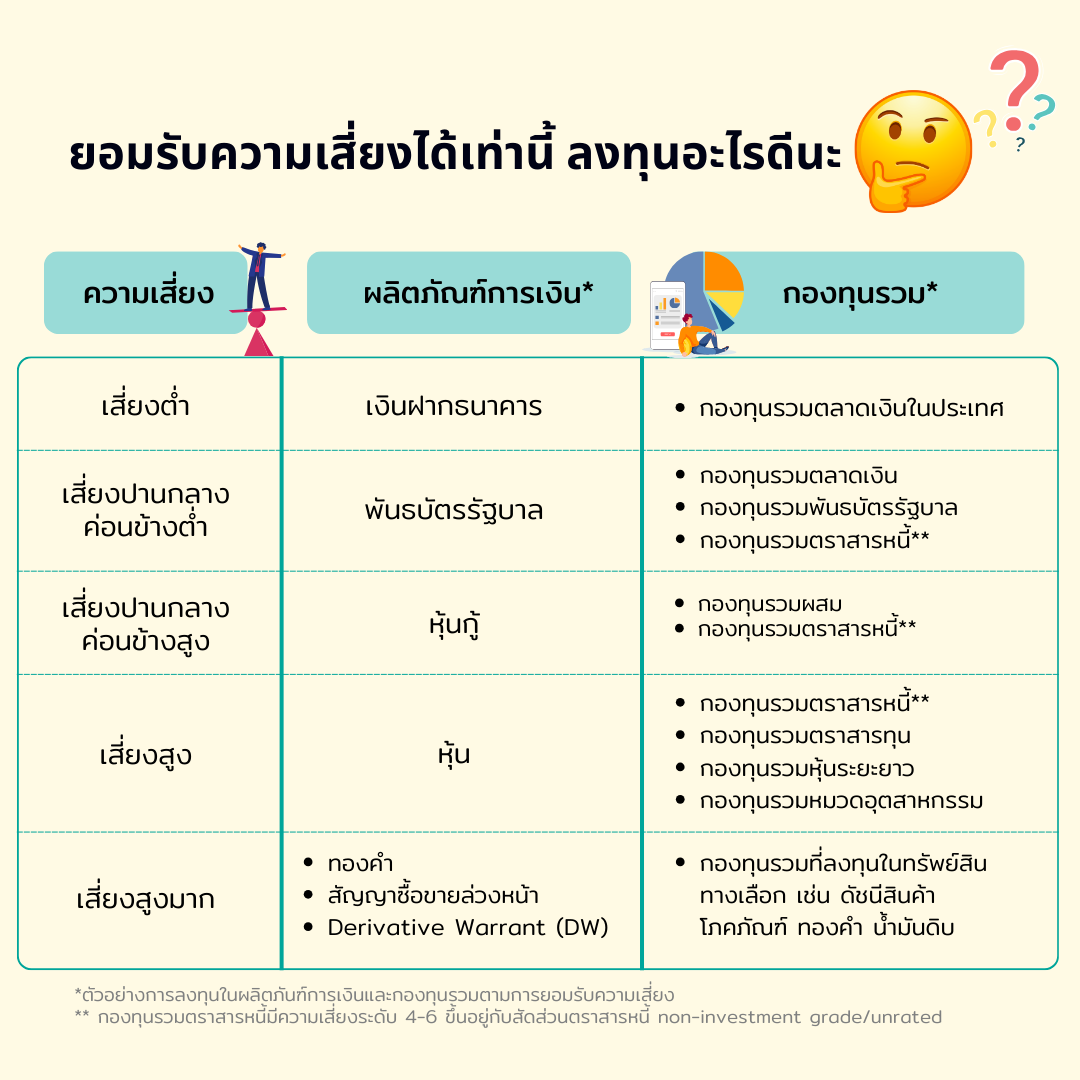

การพิจารณาการยอมรับความเสี่ยงจะต้องดูจากหลายปัจจัยร่วมกัน จึงจะออกมาเป็นผลของการยอมรับความเสี่ยงของแต่ละบุคคล ที่แบ่งออกเป็น 5 ระดับ ได้แก่ เสี่ยงต่ำ เสี่ยงปานกลางค่อนข้างต่ำ เสี่ยงปานกลางค่อนข้างสูง เสี่ยงสูง และเสี่ยงสูงมาก

ระดับการยอมรับความเสี่ยงนี้จะช่วยบอกเราว่า เราสามารถลงทุนในสินทรัพย์เสี่ยง (เช่น หุ้น หรือทรัพย์สินทางเลือกอย่างทองคำ หรือน้ำมัน) ได้สัดส่วนประมาณเท่าใด เช่น ผู้รับความเสี่ยงได้ต่ำ ควรมีสัดส่วนสินทรัพย์เสี่ยงในพอร์ตประมาณ 10% ขณะที่ผู้ที่รับความเสี่ยงได้เสี่ยงสูงมาก อาจมีสัดส่วนสินทรัพย์เสี่ยงในพอร์ตได้สูงถึง 80% โดยความเสี่ยงที่เพิ่มขึ้นนั้น ก็มาจากความคาดหวังที่จะได้รับผลตอบแทนที่สูงขึ้นนั่นเอง

ข้อควรรู้ คือ ระดับการยอมรับความเสี่ยงของคนเรานั้น “เปลี่ยนแปลงได้” ดังนั้น ควรทบทวนการรับความเสี่ยงตัวเองอย่างน้อยทุก 1 - 2 ปี ซึ่งจะดีต่อการวางแผนลงทุนและปรับพอร์ตให้สอดคล้องกับสถานการณ์ด้วย

กองทุนรวมแบบไหน “ใช่” สำหรับเรา

เพราะผลิตภัณฑ์การลงทุนแต่ละประเภทมีลักษณะเฉพาะ ความเสี่ยง และผลตอบแทนแตกต่างกัน กองทุนรวมมีการจัดระดับความเสี่ยงของกองทุนรวม ตั้งแต่เสี่ยงต่ำระดับ 1 ไปจนถึงเสี่ยงสูงระดับ 8 กองทุนรวมซึ่งกระจายลงทุนในผลิตภัณฑ์ต่าง ๆ ก็มีโอกาสและความเสี่ยงที่หลากหลายตามนโยบายการลงทุน ตอบโจทย์ผู้ลงทุนที่ยอมรับความเสี่ยงได้แตกต่างกัน เช่น ถ้าผู้ลงทุนมีเป้าหมายการเงินระยะยาว และรับความเสี่ยงได้สูง ก็อาจเลือกลงทุนในกองทุนรวมหุ้นหรือกองทุนรวมตราสารทุนดังที่กล่าวไปแล้ว แต่หากเป็นคนที่รับความเสี่ยงจากหุ้นได้น้อย ก็อาจลดความเสี่ยงลงด้วยการเลือกกองทุนรวมผสม ซึ่งจะมีความผันผวนน้อยกว่ากองทุนรวมหุ้น เพราะมีการกระจายการลงทุนไปยังสินทรัพย์ต่าง ๆ เช่น หุ้น ตราสารหนี้ ทองคำ อสังหาฯ จึงช่วยกระจายหรือลดความเสี่ยงจากการลงทุนในหุ้นเพียงอย่างเดียวได้

ในทางกลับกันถ้าผู้ลงทุน มีเป้าหมายระยะสั้น ยอมรับความเสี่ยงได้ต่ำ การเลือกลงทุนในกองทุนรวมตลาดเงินหรือกองทุนรวมพันธบัตรก็จะเหมาะสมกว่า

แต่ถ้าใครยังไม่มีเป้าหมายการเงินเพื่อลงทุนในกองทุนรวม ลองตั้งเป้าหมาย “ออมเพื่อเกษียณ” ดูไหม?? อย่าเพิ่งคิดว่า อายุยังน้อย เป้าหมายเกษียณช่างไกลตัวเกินไป ไม่จริงเลย เพราะการออมเพื่อเกษียณยิ่งเริ่มเร็วยิ่งได้เปรียบ เพราะหากออม/ลงทุนสม่ำเสมอ จะได้ประโยชน์จากดอกเบี้ย/ผลตอบแทนทบต้น มีเวลาให้เงินทำงาน และด้วยความที่อายุยังน้อย จึงรับความผันผวนของการลงทุนระหว่างทางได้

ปัจจุบันมี 2 ประเภทกองทุนที่โดดเด่นในด้านการลงทุนระยะยาว และได้สิทธิประโยชน์ลดหย่อนภาษี คือ กองทุนรวมเพื่อการเลี้ยงชีพ (RMF) กองทุนรวมเพื่อการออม (SSF) ที่มีนโยบายหลากหลายให้เลือก ทั้งการลงทุนในประเทศ ต่างประเทศ ในหุ้น หรือตราสารหนี้ หรือจัดพอร์ตเป็นธีม ก็มีให้เลือกเช่นกัน

หรือถ้าใครต้องการออมต่อเนื่องระยะยาว ได้ลดหย่อนภาษี และสนับสนุนธุรกิจรักษ์โลกไปด้วย ก็ลองพิจารณา กองทุนรวมไทยเพื่อความยั่งยืน (Thai ESG) ที่เป็นกองทุนเพื่อสนับสนุนธุรกิจที่คำนึงถึงความยั่งยืนทั้งด้านสิ่งแวดล้อม สังคม และธรรมาภิบาล (ESG) โดยล่าสุดกองทุน Thai ESG ได้ปรับปรุงเงื่อนไขใหม่ โดยขยายวงเงินลดหย่อนภาษีเป็น 3 แสนบาทต่อคนต่อปี ลดระยะเวลาการถือครองหน่วยลงทุน เหลือ 5 ปี สำหรับการลงทุนระหว่างวันที่ 1 มกราคม 2567 – 31 ธันวาคม 2569

อย่างไรก็ตาม เราไม่จำเป็นต้องลงทุนในกองทุนรวมเพียงกองเดียวเท่านั้น หากเรามีรายได้เพิ่มขึ้น มีเป้าหมายมากกว่า 1 เป้าหมาย ก็สามารถลงทุนในกองทุนรวมอื่นเพิ่มเติม เช่น เป้าหมายระยะสั้น และเป้าหมายนั้นมีความสำคัญสูง เช่น เก็บเงินเรียนต่อปริญญาโท ในอีก 2 ปี ก็สามารถเลือกลงทุนในกองทุนรวมตลาดเงิน หรือกองทุนพันธบัตรที่เน้นปลอดภัยไม่ผันผวน เป็นต้น

แต่ที่สำคัญกว่า.. ผู้ลงทุนต้องศึกษาข้อมูลของแต่ละกองทุนรวมอย่างละเอียดก่อนตัดสินใจลงทุน ซึ่งสามารถศึกษาได้จากหนังสือชี้ชวนกองทุนรวม หรือ Fund Fact Sheet เพื่อหากองทุนรวมที่เหมาะสมและตอบโจทย์เรามากที่สุด แล้วใน Fund Fact Sheet มีข้อมูลอะไรบ้าง ตอนหน้าจะพาไปเจาะลึกลายแทงขุมทรัพย์ข้อมูลกองทุนรวมกัน

********************************